PROJEKTNO FINANSIRANJE NEKRETNINA POSLE FINANSIJSKE KRIZE

Objavljeno

Finansijska kriza iz 2008. je profilisala tržište nekretnina u Srbiji na drugačiji način u odnosu na vreme pre toga. Sa finansijskog aspekta, cene nekretnina su dugo bile u stagnaciji, tržište je konkurentnije, profitne stope su pale. Procenjuje se da se 50% investitora i finansijera koji su bili na tržištu pre krize u međuvremenu povukli bez naznaka da će se ikada vratiti. Pojavili su se novi, uglavnom institucionalni investitori i finansijeri. Banke su konzervativnije ali pored kredita investitorima su sada na raspolaganju neki novi finansijski instrumenti za finansiranje sve kompleksnijih i skupljih investicionih projekata. Učinjen značajan napredak u pravnoj regulativi, Srbija se približili EU i sve više usvaja međunarodno prihvaćena pravila poslovanja.

Finansijska kriza 2008 u svetu

Finansijska kriza koja je započela 2008.je dovela do značajnih promena u finansiranju privrednih društava u svetu. U prvim godinama krize, bankarski kredit kao tradicionalni oblik finansiranja je postao vrlo skup ili ga nije bilo. Građevinske kompanije i investitori u nekretnine su bili pogođeni nedostatkom kredita za nastavak započetih projekata i smanjenjem tražnje za svojim proizvodima. Došlo je do hronične nelikvidnosti koja nije poštedela ni neke velike finansijske institucije koje su pretrpele ogromne gubitke na tržištu stambenih kredita (Freddie Mac, Fannie Mae u SAD) ili kreditiranjem građevinarskih preduzeća i investitora u nekretnine (Hypo Real Estate banka u Nemačkoj, Royal Bank of Scotland u Velikoj Britaniji) koje su od bankrotstva spasile njihove matične države. Banke su se ili povukle iz kreditiranja nekretnina ili su počele da primenjuju restriktivnu kreditnu politiku. Prostor koji su banke napustile popunio je privatni sektor koristiće razne finansijske instrumente.

Promene na tržištu nekretnina u Srbiji od 2008.

Tržište stambenih nekretnina

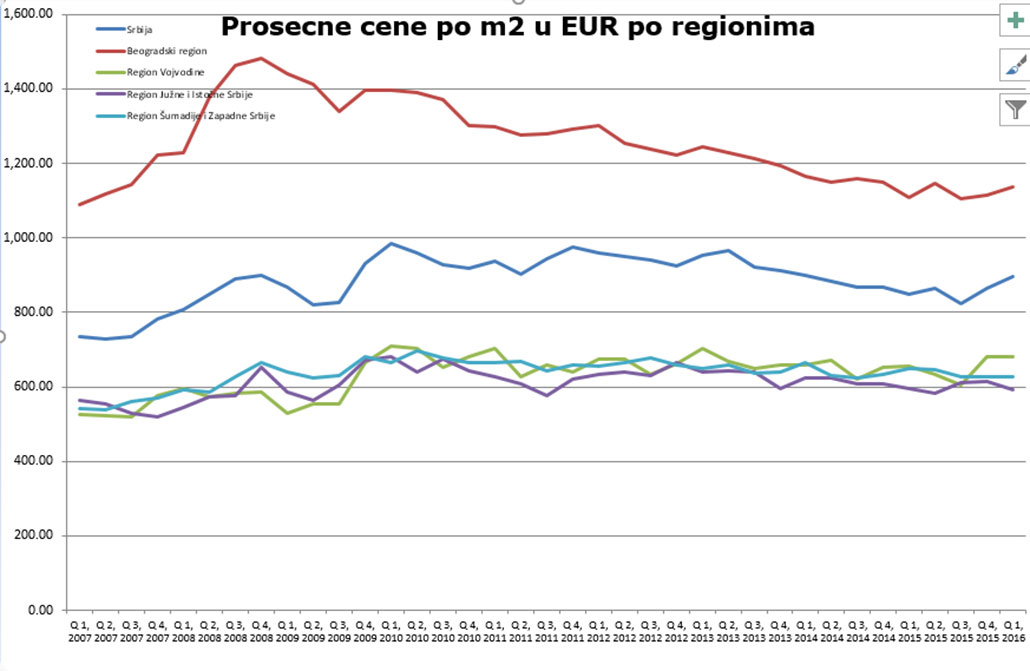

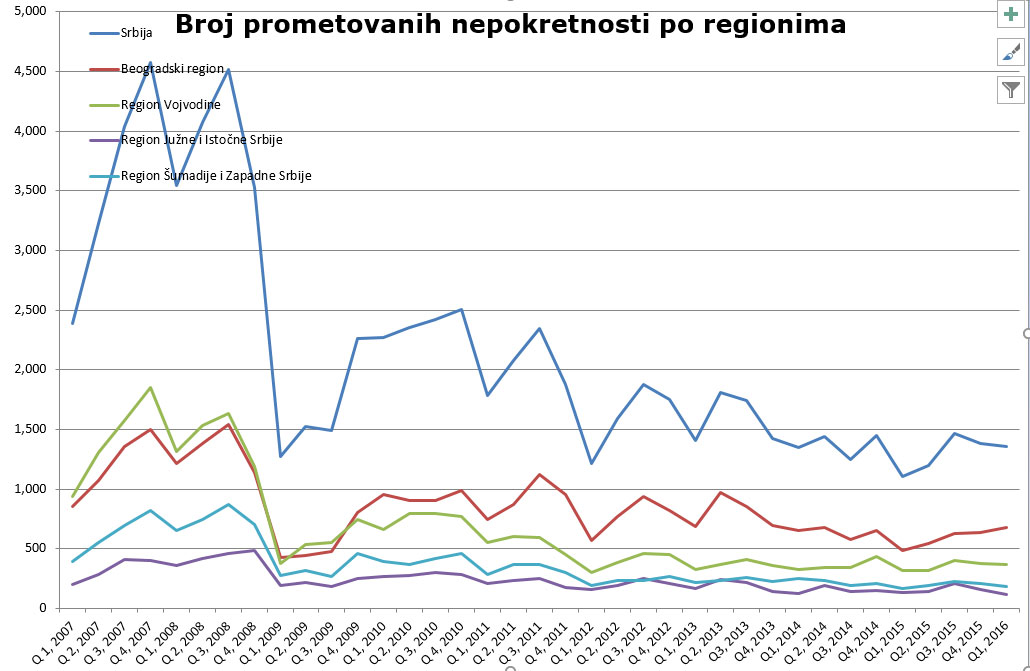

Prema podacima Nacionalne korporacije za osiguranje stambenih kredita, broj prodatih nekretnina sa NKOSK osiguranjem u IV kvartalu 2008. je od 4.578 pao je na 1.103 u I kvartalu 2015. Taj se broj povećao na 1.367 u I kvartalu 2016.

Došlo je do značajnog pada cena kvadratnog metra nekretnina. Prosečna cena kvadratnog metra stambenog prostora u Beogradskom regionu je pala sa €1.482 u 4. kvartalu 2008. na €1109 u 1. kvartalu 2015. od kada se nalaze u blagom porastu na €1.137 u 1. kvartalu 2016. Najveći relativni pad vrednosti nekretnina je bio u Beogradu, najmanja volatilnost cena je bila u Vojvodini u periodu 2008-2016.

Kancelarijski poslovni prostor

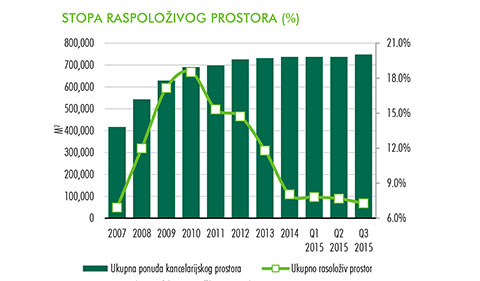

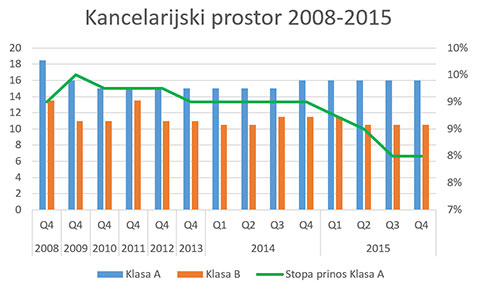

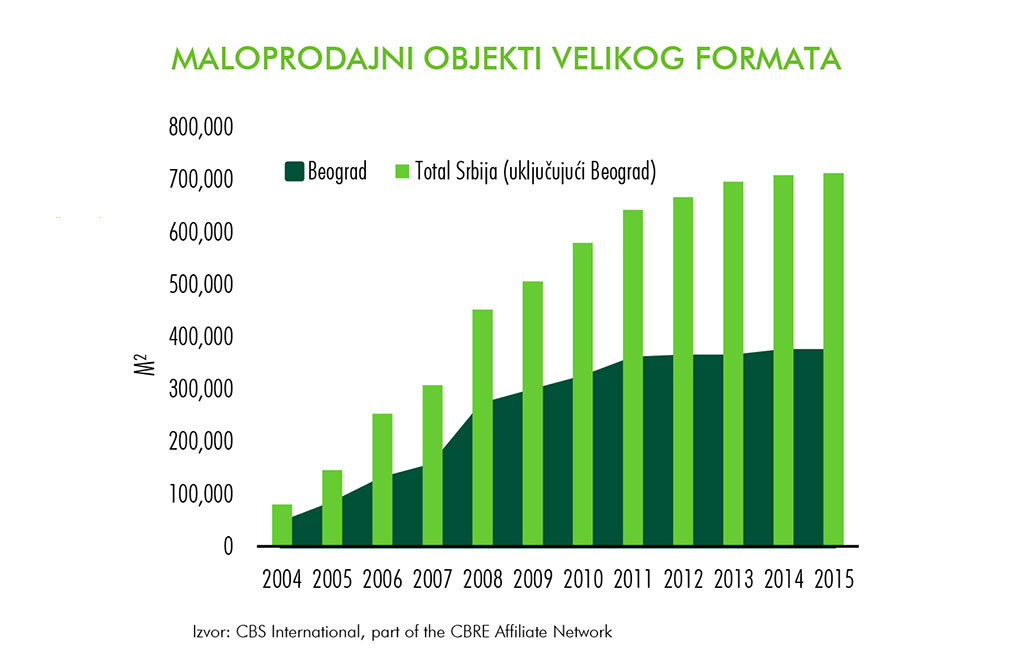

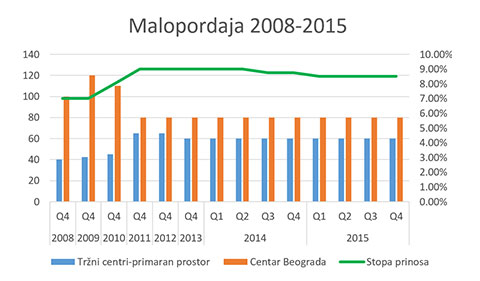

Maloprodajne prostor je tokom perioda 2008-2016 bio otporniji na finansijsku krizu. Tako, na primer kancelarijski prostor Klase A se na kraju 2008. izdavao za €17-20 po m2 (prosečna vrednost €18,5 po m2) da bi na kraju 2010 takav prostor koštao €15 po m2. sve do kraja 2014. kada su se cene popele u proseku na €16 po m2 gde se i danas nalaze. Tokom ovog perioda ponuda kancelarijskog prostora se povećala sa oko €420.000m2 na oko 750.000m2, što se može sagledati iz priloženih tabela. Prinos je pao sa svoje najveće tačke od 9,50% na kraju 2009. na 8% u 2015. gde se za sada stabilizovao.

Maloprodajni prostor

Kod maloprodajnog prostora se mogu sagledati dve oprečne tendencije koje samo znače da je došlo do nekih promena kod navika potrošača. Prosečne cene zakupa maloprodajnog prostora u centralnom Beogradu oko Terazija je pala sa €120 po m2 u 2009. na €80 po m2 u 2011. na kom nivou ostaju do danas. Na drugoj strani, došlo je do poraste cene zakupa primarnog prostora u tržnim centrima, sa €40 po m2 u 2008. na €65 po m2 u 2011. pre nego što se konsolidovala na oko €60 po m2 gde se nalazi i danas. U tom periodu je izgrađeno oko 250.000 m2, što se sve može videti iz priloženih tabela. Uprkos tome, prinosi su ostali relativno stabilni, sa 9% u 2012. su pali na 8,5% na kraju 2014. gde se nalaze već 5 kvartala.

Investiranje u nekretnine i privredni ciklusi

Investiranje u nekretnine spada u grupu takozvanih alternativnih investicija koja su dopuna ili alternativa tradicionalnim investicionim instrumentima kao što su obveznice i druge vrste dužničkih instrumenta ili u akcije i slične vlasničke hartije od vrednosti. Investitori, institucionalni ili individualni, investiraju u nekretnine uglavnom iz sledećih razloga:

- Zbog manje korelacije sa kretanjem vrednosti tradicionalnih investicionih instrumenata te se ulaganje u nekretnine koristi kao diversifikacija i zaštita (hedžiranje) od pada vrednosti drugih instrumenata,

- Prihodi su kako od zakupa tako i od povećanja kapitalne vrednosti a dosadašnja empirijska istraživanja pokazuju da su ti prihodi uglavnom veći od prihoda od akcija ili obveznice,

- Manje su podložni inflacijom obezvređivanju jer cene zakupa ili prodajne cene prate inflaciju.

U Srbiji je ulaganje u nekretnine i u devize (forex) najčešće korišćeni načini za očuvanje ili uvećanje stečenog bogatstva jer su ulaganja u fondove, životna osiguranja i slične instrumente relativno skromna. Banke su propadale, preduzeća su odlazila u stečaj ali investicije u nekretnine su uglavnom čuvala ili uvećavala vrednost.

Poslovi sa nekretninama su ipak cikličnog karaktera i prolaze kroz uobičajene faze ekonomskog ciklusa - rast i ekspanzija, najviša tačka, kontrakcija i najniža tačka nakon čega kreće novi ciklus. DOMexovi statistički podaci prezentovani u gornjim tabelama ukazuju da je mnogim kriterijumima najgori period za ulaganje u nekretnine iza nas i da tržište pokazuje znakove oporavka (rastu cene, raste broj prodatih stanova itd).

Finansijski instrumenti za ulaganje u nekretnine

Jedan od značajnih problema velikog broja privrednih društava u Srbiji je usklađivanje ročnosti izvora finansiranja sa investicionim ciklusom nameravanog projekta. Iz raznoraznih razloga postoji velika neusklađenost između dugoročnih investicija i kratkoročnih izvora kojima se takve investicije finansiraju. Finansijska kriza je ovaj problem još više zaoštrila. Jedan od značajnih uzroka je što srpska preduzeća, sa nekoliko manjih izuzetaka, gotovo isključivo korist bankarski kredit kao eksterni izvor finansiranja svojih aktivnosti. Međutim, empirijska istraživanja rađena u Nemačkoj, Velikoj Britaniji i nekim drugim zemljama su pokazala da su uspešnije one kompanije koje osim kredita za svoje finansiranje koriste dodatne finansijske instrumente. Drugi finansijski instrumenti, koji su na raspolaganju investitorima za finansiranje nekretnina su:

- Mezanin

- Investicioni kapital

- Sell&leaseback

- Obveznice i preferencijalne akcije

- Kolaterizovane dužničke obaveze (collateralized debt obligations-CDO)

- Hedžiranje kamatnih stopa

Bankarski kredit

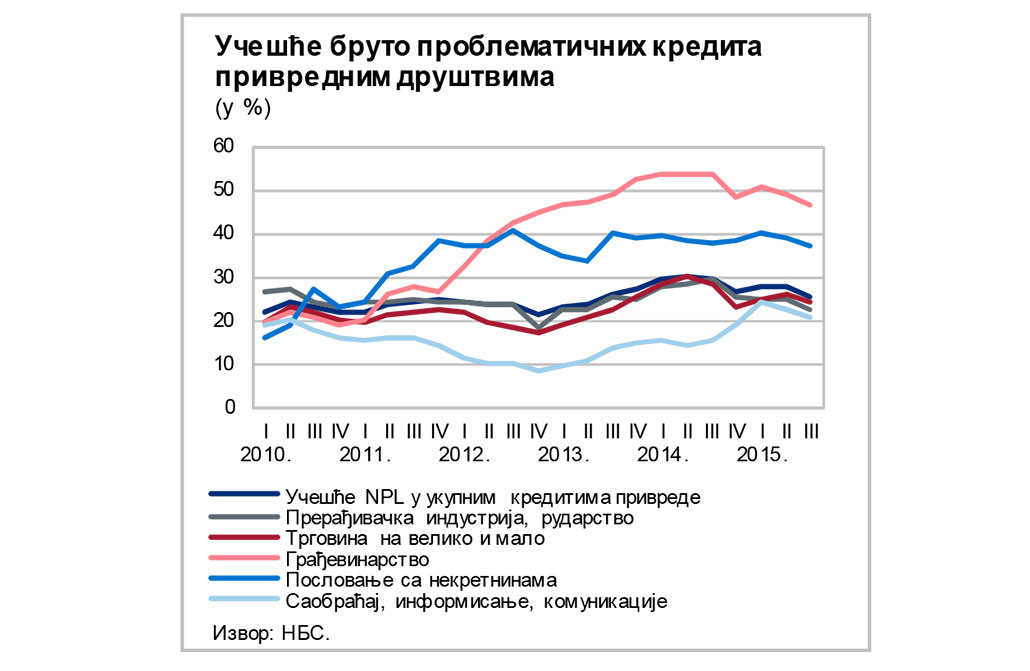

Bankarski kredit je bio i ostaće glavni izvor finansiranja nekretnina u Srbiji. Bankarski sektor je trenutno opterećen velikim brojem nenaplativih kredita. Učešće nenaplativih kredita u ukupnim kreditima privredi u novembru 2015. iznosilo je 23,7% a značajan deo se odnosio na sektor građevinarstva i poslovanja sa nekretninama kao što se to može videti iz priložene tabele NBS.

NBS je u svom godišnjem izveštaju za 2014. ocenila da postoje negativni trendovi u otplati kredita kako na strani investitora tako i na strani kupaca koji nisu mogli da otplaćuju hipotekarne za kupljene stanove. Namirenje hipotekarnih kredita kroz postupak prodaje nepokretnosti dovodi do povećanje ponude nepokretnosti sa jedne strane i obara njihovu vrednost a s druge strane što vuče cene naniže na celom tržištu nekretnina.

Dobra vest je da se kamatne stope privredi od septembra 2013. nalaze u konstantnom padu tako da su krajem 2015. kamatne stope na dinarske kredite za investicije bile oko 6,1% a za Evro indeksirane dinarske kredite za investicije su iznosile 4,4%. Pojeftinjenje kredita pojeftinjuje i investicionu izgradnju, ali s druge strane, banke su pritisnute da budu još selektivnije u izboru projekata koje će finansirati, jer sa tako niskim kamatnim stopama (a time i niskom zaradom) ne postoji previše prostora za greške i gubitke, kao što je to bio slučaj pre finansijske krize.

Zbog takve situacije, banke su postale konzervativnije i rigoroznije u oceni rizika svojih plasmana za finansiranje nekretnina i selektivnije u odabiru projekata koje će finansirati. Da bi smanjili svoje rizike, banke su zaoštrile svoje kriterijuma tako da, između ostalog, od budućih komitenata sada zahtevaju:

- Povećano učešće investitora u ukupnim troškovima finansiranja (30:70 ili sličan odnos)

- Da investitor ima unapred osiguranu prodaju (kod stanogradnje) ili potpisane ugovore o zakupu (kod komercijalnih projekata) značajnog dela budućeg projekta

- Solidan biznis plan sa jasno definisanim rizicima projekta i ocenom tih rizika

- Značajno iskustvo i reputaciju investitora

- Značajno iskustvo, reputacija i tehnički i finansijski kapacitet glavnog izvođača radova.

Investitori moraju da nastoje da svoje projekte finansiraju sa što više kreditnog kapitala, iz prostog razloga što je on najjeftiniji i najpristupačniji izvor finansiranja. Pristupačnost i cene ovog izvora finansiranja zavisi od 2 glavna faktora:

- Mogućnosti da nedostajuća finansijska sredstva za bankarsko finansiranje dopuni iz nekih drugih izvora kao što su mezanine ili finansijski investicioni kapital i

- Prezentacije adekvatnog biznis plana banci i/ili sufinansijerima.

U građevinarstvu mezanin se često koristi i za premošćavanje nedostajućih sredstava između sopstvenog angažovanog kapitala na projektu i raspoloživih bankarskih kredita. Na primer, ako je banka odobrila 60% sredstava za finansiranje projekta a investitor ima 20% sopstvenih sredstava, preostalih 20% se pokriva mezaninom (tzv. 60-80% loan-to-value (LTV) raspon). Samo u Londonu tokom prvog kvartala 2011. oko £1 milijarde mezanina se koristilo za finansiranje ili refinansiranje investicione izgradnje nekretnina.

Mezanin

Finansijski instrument mezanin je našao veliku primenu u građevinarstvu i investicionoj izgradnji u posljednje 4-5 godine. On je omogućio mnogim građevinskim kompanijama ili profesionalnim investitorima da prebrode restriktivnu politiku banaka tokom kriznih godina i ne odu u stečaj zbog nemogućnosti finansiranja projekata iz bankarskih izvora koji su ranije započeli ili nisu mogli da nastave.

Mezanin je vrsta hibridnog finansijskog instrumenta, koji u osnovi predstavlja kombinaciju dužničkog i vlasničkog kapitala, odnosno ima osobine i konvencionalnog kreditnog aranžmana i investicionog kapitala. On se u bilansu stanja tretira kao dug koji je subordiniran u odnosu na bankarske kredite. U principu funkcioniše na način da mezanin fondovi obezbeđuju sredstva investitorima u obliku kredita, preferencijalnih akcija ili putem [konvertibilnih] obveznica. Mezanin finansiranje se obično kreće između €7-30 miliona.

Kamatna stopa može da bude fiksna, recimo 6%, ili promenljiva koja se vezuje za EURIBOR. Otplata glavnice je obično odjednom, na kraju kreditnog perioda („bullet repayment“) tako da dužnik tokom trajanja ugovora plaća samo redovnu kamatu. Izrada biznis plana sa dobrom projekcijom budućih novčanih tokova i adekvatnih finansijskih modela su od izuzetne važnosti za mezanin finansiranje (dobijanje kredita, cena, percepcija rezidualne vrednosti na kraju kreditnog perioda, percepcija rizika itd).

Mezanin za projektno finansiranje za prodaju (stambeni objekat)

- Mezanin sa kraćim otplatnim rokovima, 12-36 meseci i mogućnošću da se produži za 12-24 meseci

- Struktuiše se kao dug/kredit subordiniran bankarskim kreditima

- Koristi se za izgradnju novih ili adaptaciju postojećih investicionih objekata za koje je potrebno kraće vreme realizacije

- Otplaćuje se iz prihoda od prodaje ili kada se stabilizuju novčani tokovi na projektu tako da je oplata moguća

- Cena zavisi od rizika kao što su tržišni rizik, rizik izgradnje, investicioni rizik itd

- Finansiranje “bez upućivanja” (non recourse) što znači da otplata mezanina zavisi isključivo od uspeha projekta za koji je uzet

- Struktura finansiranja

- LTC (loan to cost) 60-80%

- LTV (loan to value) 5-10% manje nego LTC

Mezanin za projektno finansiranje za rentiranje (komercijalni objekat)

- Preuzima veći rizik nego mezanin za izgradnju

- Po strukturi izgleda više kao investicioni kapital nego kao dug (mada se u praksi zbog poreskih ušteda prikazuje kao dug)

- Uzima se kada je period otplate nesiguran ili kada je dugoročan, 7-10 godina

- Fond menadžer ima veću kontrolu ili uticaj na projekat nego u prethodnom slučaju

- I ovde se radi o finansiranju bez upućivanja (non recourse)

- Struktura finansiranja

- LTV 70-90% (nekad i više od toga)

Investicioni kapital

Investicioni kapital uglavnom dolazi od investicionih fondova. To su, uglavnom, privatne finansijske institucije (neke države imaju i svoje državne investicione fondove) koje sakupljaju finansijska sredstva od svojih investitora, institucionalnih ili individualnih radi plasiranja u hartije od vrednosti i projekte. Specijalizovani fondovi za ulaganje u nekretnine su private equity real estate funds (PERE) i real estate investment trusts (REIT).

Postoje i druge klasifikacije ovih finansijskih institucija, ali na našem tržištu možemo da razlikujemo 2 vrste institucionalnih finansijskih investitora, a) oni koji samostalno investiraju kao što su to, recimo grčki Blue House Capital (investirao Blue Center na Novom Beogradu), AFI Europe (investirao u poslovni kompleks Airport City Novi Beograd i stambeni kompleks Central Garden), ili b) pak oni koji traže lokalne investitore sa kojima bi zajedno investirali u projekte u Srbiji kao na primer Merryll Lynch RE koji su zajedno sa domaćim MPC Properties investirali u „Ušće Shopping Center“. U poslednje 2 godine u kontaktima baš sa takvim fondovima primećujemo njihovo veliko interesovanje za sufinansiranje većih investicionih projektata u Srbiji zajedno sa domaćim investitorima – od stanogradnje do hotela, maloprodajnih objekata u logističkih i distributivnih centara.

Investicioni fondovi mogu da budu sufinansijeri u procesu finansiranja izgradnje investicionih nekretnina. Njihovo učešće ima višestruki pozitivan uticaj na investicioni projekat:

- stabilizuje finansije,

- smanjuje rizik od nesolventnosti i stečaja,

- povećava sopstveni kapital,

- poboljšava kreditni rejting i bonitet,

- omogućava nove investicije i akvizicije

Mobilizacija domaće štednje za investicionu izgradnju

Prema podacima NBS, na kraju februara 2016. građani Srbije su u bankama držali na štednji RSD 1.077.742 miliona ili €8,726 milijardi, koji svojim vlasnicima trenutno donosi vrlo niske kamate/prinos. Od početka finansijske krize 2008. štednja građana je porasla za €3,928 milijardi, ili prosečno godišnje je rasla za €561 milion. Od ukupne sume, €1,165 milijardi ili 13,4% su oročeni na razne periode do 5 godina. Investicioni ciklus u građevinarstvu nikada ne traje duže od 5 godina, a mnogi projekt se mogu završiti za 2-3 godine. To znači da postoji podudarnost u ročnosti između €1,1 milijarde štednih uloga građana i perioda završetka većine investicionih ciklusa u građevinarstvu. Investitori bi morali da nađu načine da u direktnim investicijama ili posredstvom tržišta kapitala korišćenjem finansijskih instrumenata kao što su obične ili preferencijalne akcije, obveznice ili na drugi način da mobilišu deo od €1,1 milijarde dugoročno oročene štednje. Sigurni smo da bi štediše mogli da postanu i sufinansijeri u projektima investicione izgradnje, ukoliko im se ponude adekvatni prinosi koji odgovaraju preuzetim rizicima. Ako bi, na primer, samo 10% od ukupne dugoročno oročene štednje ili €110 miliona bio angažovan kao investicioni kapital, to bi moglo da mobiliše €300-400 kreditnog kapitala čime se investicioni potencijal domaćih investitora povećava na oko €500 miliona. Nekretnine su još uvek najsigurnija investicija - istorijski, u poslednjih 30 godina bile najisplativija investicija koja je držala i uvećavala vrednost. Sve je manje investicionih mogućnosti koje bi bile alternativa ulaganju u nekretnine. Građani i dalje smatraju da će dugoročno nekretnine verovatno ostati investicije koje daju najbolji ili najsigurniji prinos.

Značaj biznis plana za privlačenje kapitala za investicionu izgradnju

Nameće se zaključak da je investitorima na raspolaganju obilje finansijskih sredstva iz različitih izvora finansiranja za finansiranje izgradnje nekretnina. Bez obzira koji izvor finansiranja želi da privuče za svoj projekat, domaći investitor bi morao da ima dobro osmišljen investicioni projekat koji će da prezentira kroz

- arhitektonsku projektnu dokumentaciju, kompjuterski generisane slike projekta ili pak 3D film (video render) o samom projektu i

- biznis plan koji uključuje dobro osmišljen finansijski model finansiranja i profitabilnosti projekta sa svim potrebnim analizama.

Izbor načina finansiranja mora da uzme u obzir izvor vraćanja uloženih sredstava, tj. izvore prihoda koji su kod različitih tipova nekretnina različiti, sa različitom dinamikom i rizicima. Kod stambenih projekata izvor prihoda je prodaja stambenih jedinica a kod komercijalnih nekretnina (kancelarijski, maloprodajni, hotelski, distributivni itd prostor) to je pre svega zakup a takođe i povećanje vrednosti uloženog kapitala koji se realizuje kroz prodaju. Stambeni investicioni projekat se može graditi (finansirati) u fazama ali je to kod, recimo, maloprodajnih objekata to gotovo nemoguće. To znači da svaka vrsta projekta ima sebi sopstvene novčane tokove odliva i priliva finansijskih sredstava.

Investitor bi morao da svoj biznis plan prilagodi potrebama finansijera kojima se obraća, da shvati njihove potrebe i percepcije rizika i nivoe prinosa na uloženi kapital koji bi zadovoljili njihove zahteve. Ukoliko aplicira za kredit, investitor mora da bude svestan da banke po definiciji traže da buduća slobodna raspoloživa gotovinska sredstva (poslovni dobitak nakon odliva postojećih/tekućih troškova aktivnosti investiranja i finansiranja) pokrivaju otplatu kredita u uvećanom iznosu od x1,2-1,5 (debt service coverage ratio–DSCR). Koeficijent uvećanja zavisi od njihove percepcije rizika komitenta. Različite banke imaju različit pristup, ali uglavnom, njihova odeljenja za procenu rizika imaju tendenciju da projektovane buduće prihode umanje za 20-40% (tzv. „šišanje“), u zavisnosti od percepcije rizika projekta ili ostvarivosti prognoze budućih prihoda i ostalih relevantnih faktora. Pažljivo planiranje novčanih tokova kroz pripremu, često kompleksnih dinamičkih finansijskih modela je od velike važnosti za pripremu finansijskog plana svakog investicionog projekta. Neadekvatno planiranje može dovesti do zastoja i kašnjenja u izgradnji projekta, povećanju troškova, smanjenju profita.

Suinvestitori/sufinansijeri će se više fokusirati na profitabilnost projekta, tj, šta ostaje njima nakon isplate operativnih troškova projekta i otplate bankarskih kredita.

Kompozicija biznis plana

Primera radi, biznis plan za finansiranje hotelskog objekta koji bi bio namenjen suivenstitorima (investicioni fondovi, domaći investitori) ali i bankama bi, između ostalog, morao da ima sledeće delove i analize:

- Opis projekta i svrha investiranja

- Analiza razvojnih mogućnosti i sposobnosti investitora i reference

- Analiza tržišta

- Tehničko - tehnološke osobine hotela

- Analize lokacije

- Strategija rada na projektu

- Ekonomsko - finansijska analiza

- Investiciona ocena projekta

- Analiza osetljivosti (sensitivity analysis)

- Način zaštite interesa investitora

Izvori korišćenih podataka:

- NBS-Trendovi u kreditnoj aktivnosti, IV tromesečje 2015

- NBS-Godišnji izveštaj o stabilnosti finansijskog sistema za 2014

- Nacionalna korporacija za osiguranje kredita stambenih kredita-DOMex index podaci i prezentacije-s DOMex indeks obuhvata samo nekretnine koje su osigurane kod, NKOSK, u Srbiji ne postoji sveobuhvatan indeks za stambene ili poslovne nekretnine, stoga je DOMex jedini pouzdan izvor za praćenje kretanja na tržištu nekretnina

- Izveštaje o tržištu nekretnina u periodu 2008-2015 Danos, CBRE, JLL, Colliers

- SEECAP interni podaci i istraživanja