PROJEKTNO FINANSIRANJE—STANJE SEPTEMBAR 2023.

Ovaj članak je pripremljen za i prvo objavljen na portalu gradnja.rs pod nazivom „Projektno finansiranje u Srbiji – Koje su zamke i na šta treba da obratite pažnju“ S obzirom da se radi o našem autorskom članku, objavljujemo ga i ovde na sajtu SEECAP Konsaltinga u nešto proširenom izdanju.

Presek tržišta nekretnina

Pandemija Covid-19 je prouzrokovala neke fundamentalne promene na tržištu nekretnina u svetu i u Srbiji. Došlo je do promena u načinu rada zaposlenih i poslovanja kompanija. Rad od kuće koji je silom prilika dominirao tokom pandemije se nakon završetka pandemije se pretvorio u hibridni rad da fleksibilnim radnim vremenom za zaposlene. Kompanije se smanjile svoje potrebe za poslovnim (kancelarijskim) prostorom. Sve veće prisustvo e-kupovine smanjuje i potrebe za maloprodajnim prostorom ali povećava potrebe za magacinskim prostorom i distributivnim centrima koji niču na obodima većih potrošačkih centara.

U SAD dolazi do velike migracije kompanija i zaposlenih iz tradicionalnih centara poslovanja u druga mesta. Velike kompanije se sele iz Njujorka, Čikaga ili San Franciska u Teksas i Floridu, zaposleni koji mogu da rade da daljinu napuštaju preskupe stanove u ovim velikim gradovima i kupuju kuće u manjim mestima gde su cene nekretnina znatno niže a kvalitet života bolji. To dovodi do pada cena stanova i kancelarijskog i maloprodajnog prostora u velikim gradovima. Neki veliki investitori potpuno napuštaju poslovne prostore u svom vlasništvu i predaju ih bankama koje su kreditirale izgradnju tih poslovnih prostora.

Na azijskom tržištu nekretnina takođe dolazi do velikih potresa. Kineski investicioni gigant Evegrande ide iz krize u krizu i opstaje samo zbog finansijske pomoći kineske Vlade. Drugi najveći kineski privatni investitor Country Garden je u avgustu 2023. propustio da isplati kupone na ranije izdate obveznice u zemlji i inostranstvu što je pretilo da dovede do statusa nesolventnosti ovih hartija (bond default) početkom septembra 2023., pa je zato Country Garden reprogramirao finansijske obaveze na isplatu u periodu od 3 naredne godine.

Situacija se menja na gore i na tržištu nekretnina u Srbiji, što se može videti iz pažljive analize izveštaja NBS, RGZ i Zavoda za statistiku. Tržište usporava, u II kvartalu 2023. tržište je vredelo €1,7 milijardi što je pad od 13% u odnosu na isti period 2022. U Novom Sadu je sklopljeno 38,8% manje ugovora, dok je u Beogradu pad bio 20%. Iako se samo 16% stanova kupuju na kredit, prema izveštaju NBS sve je manja potražnja za stambenim kreditima. Banke pooštravaju uslove kreditiranja kako za stambene kredite za kupovinu stanova tako i za kredite za izgradnju stanova (projektno finansiranje). Rizik finansiranja i izgradnje stanova postaje sve veći a obezbeđenje sredstava za projektno finansiranje sve teže i neizvesnije.

O projektnom finansiranju

Projektno finansiranje je jedan od osnovnih finansijskih instrumenata za finansiranje izgradnje investicionih objekata-stambenog, kancelarijskog, maloprodajnog ili ugostiteljskog (hoteli). Ovde objašnjavamo projektno finansiranje u Srbiji, stanje septembar 2023.

Investiciona izgradnja objekata se finansira iz 3 osnovna izvora, investicionog kapitala, dužničkog kapitala i pretprodaje. Dužnički kapital može da bude u formi bankarskog kredita ili privatnog zajma koji se obično realizuje kroz grupno finansiranje (crowdfunding).

U zapadnoj teoriji i praksi pod „projektnim finansiranjem (project finance)“ se podrazumeva finansiranje infrastrukturnih projekata. Kreditno finansiranje građevinskih objekata se naziva „strukturno finansiranje (structured finance)“ ili jednostavno finansiranje nekretnina (real estate finance). Mi koristimo terminologiju koja je utemeljena u Srbiji, projektno finansiranje kao način kreditnog/dužničkog finansiranja izgradnje nekretnina.

Projektno finansiranje je jedno od najkompleksnijih finansijskih instrumenata. Uložena sredstva su velika, period otplate kredita dugačak. Rizici su veliki kako za banku tako i za investitora. Otplata kredita se vrši iz budućih prihoda objekta koji banka kreditira. To mogu biti prihodi od prodaje stanova, iznajmljivanja poslovnog prostora ili davanja ugostiteljskih usluga (hoteli). Zato banka mora temeljito da proveri ekonomsku opravdanost i finansijsku isplativost projekta čije se kreditiranje zahteva. Banka želi da sagleda rizike i nedostatke projekta zbog kojih bi moglo da dođe do potencijalnih gubitaka kako banke tako i investitora. Procena rizika je od važnosti ne samo za odobrenje kredita nego i za njegovu cenu (kamatna stopa) i druge uslove kreditiranja.

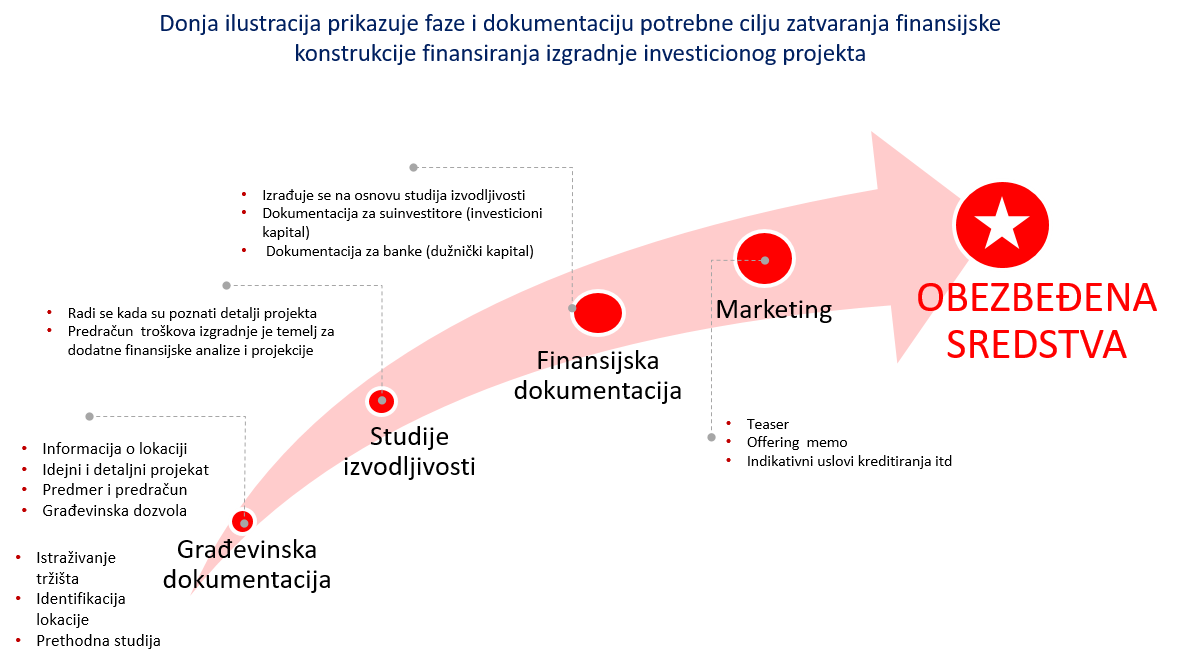

Detaljnije objašnjenje postupka odobrenja kredita možete pročitati u „Način i postupak odobrenja kredita za projektno finansiranje građevinskih objekata“. Donja ilustraciju prikazuje tipičan načina zatvaranja finansijske konstrukcije projekta.

Najznačajniji elementi projektnog finansiranja:

- obezbeđenje lokacije, procena vrednosti lokacije, regulisanje vlasničke dokumentacije, provera urbanističkih uslova,

- izrada idejnog projekta i projekta za građevinsku dozvolu,

- osnivanje nosioca projekta izgradnje, privrednog društva (SPV) koje kasnije i traži finansiranje,

- dobijanje građevinske dozvole, izbor izvođača radova,

- projekcija troškova i dinamike radova, izvora finansiranja i prihoda – uglavnom se radi kroz izradu studije isplativosti projekta

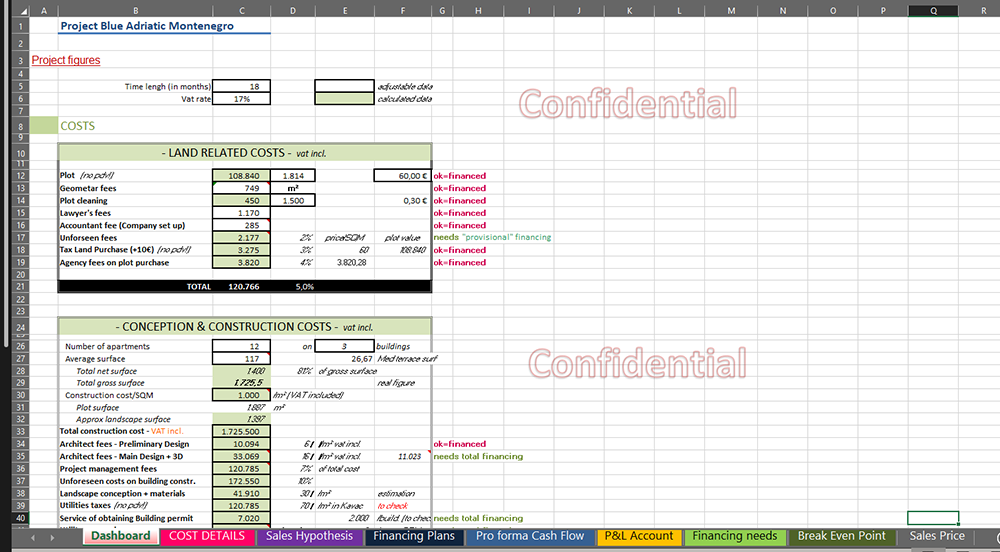

- finansijski aspekti projekta se planiraju kroz finansijsko planiranje (finansijski model) izgradnje i poslovanja budućeg investicionog objekta. Finansijski modeli projekta se obično izrađuju u Excelu i sadrže projekcije troškova, izvora finansiranja i prihoda budućeg projekta. U zavisnosti od veličine i vrste projekta (stambeni, poslovni, ugostiteljski) mogu da budu vrlo složeni i da pokrivaju vremenski period od 2-15 godina. Izgled jednog takvog finansijskom modela sa mogućim sadržajima (tabovi na dnu) je prikazan u datoj ilustraciji. Finansijski model takođe sadrži različite analize budućeg projekta, za banku je najvažnija analiza mogućnosti otplate kredita iz prihoda koje će budući projekat da generiše (debt service coverage ratio-DSCR). Druge tipične analize su analiza senzitivnosti, prelomne tačke profitabilnosti projekta, prinos na sopstvena sredstva (ROE), prinos na ukupna sredstva (ROA), interna stopa profitabilnosti (IRR), neto sadašnja vrednost projekta (NPV) i druge. Različiti izvori finansiranja zahtevaju različite analize. Banke žele da znaju da li projekat može da vrati kredit i ugovorenu kamatu, drugi investitori koliko je prinos na uložena sredstva, koja je neto sadašnja vrednost projekta i da li se isplati ulagati u projekat itd

- investicioni kapital (sopstveno učešće) se obično kreće oko 30% od građevinskih troškova projekta a poželjno je da investitor može da dokumentuje i potražnju kroz pretprodaju,

- marketinški (prodajni) plan

- ovako pripremljena dokumentacija se dostavlja banci sa zahtevom za kreditiranje investicionog objekta,

- sredstva obezbeđenja – mogu biti stvarnopravna (hipoteka na zemljištu i objektu, zaloga udela u SPV) i obligacionopravna (ustupanje potraživanja i druge ugovorne obaveze).

Zaključak

Projektno finansiranje nije jednostavan postupak. U prethodnim godinama kamatne stope su bile niske a uslovi poslovanja relativno stabilni. Sada su kamatne stope u porastu, uslovi poslovanja postaju sve neizvesniji (rat u Ukrajini, ekonomska recesija u EU, visoka stopa inflacije, politička nestabilnost itd). Verujemo da će banke biti selektivnije u odobravanju projektnog finansiranja. Sve ovo zahteva mnogo bolje planiranje, pripremu kvalitetne studije isplativosti i finansijskog modela projekta kako bi banke bile u mogućnosti da adekvatno sagledaju svoj rizik i odobre tražena kreditna sredstva.